擁有財務健全的人生,須具備三要件

文:劉敬助 2020-04-21

理財規劃DIY-現況盤點

人生80%的煩惱皆與金錢有關,因此,幸福圓滿的人生,也必然是財務健全的人生,本文接續上期財務現況盤點後,分享如何找到自身的財務缺口,以及概述如何擬訂改善計畫。

人生80%的煩惱皆與錢有關,因此,幸福圓滿的人生,也必然是財務健全的人生。

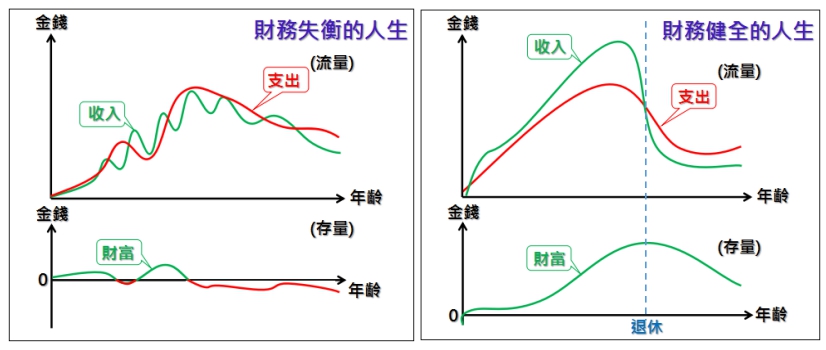

財務健全的人生,具備三要件:

1. 退休前大部份的時期,當年收入>支出

2. 財富存量不得為負值(甚至應大於6個月生活費用的緊急預備金)

3. 退休年齡線應<=65歲

檢視自我全生涯財務狀況

上期我們進行自我財務現況盤點,以及用excel繪製全生涯財務模擬圖表,若您的圖表形狀,如下圖右邊(符合財務健全的三要件),那恭喜您,這一生不但衣食無虞,而且您期望的財務夢想皆能實現,可謂幸福圓滿富足的人生,接下來只要按您模擬的財務計畫執行,並每年定期檢視即可。

圖一:全生涯財務狀況模擬圖

但若您模擬出來的圖表並不理想,那接下來就必須進行缺口分析與擬訂改善計畫。

找出財務缺口

每個人的財務狀況雖然不盡相同,但普遍的問題可能類似,可做為參考檢視:

1. 生活支出過多的「浪費」

一般人覺得,在都會區生活,花費高是必然的,話雖如此,但其實有很多不經意或不知道的「浪費」,點滴侵蝕著我們的收入:

例如:虛增的購物慾

如第二件X折優惠,無形中增加我們的購物慾,多買了一些現在還用不到的東西,最後它們的下場不是沒用完,就是放到過期而丟掉。根據統計,這類虛增的購物慾(充斥在食衣住行育樂)造成的浪費,大約佔了生活費用的20%-30%左右,請動手盤點,您這類的浪費有多少%呢?

例如:利息的怪獸

新婚小家庭,計劃生二個小孩,未來一人一間房,卻急著現在就買了三間房的房子,造成至少10-12年空房的房貸利息支出浪費,試算如下:以雙北多一房大約$500萬本金來算,利息費用(利率2.5%)10年複利=$140萬/每房,若考慮這10年與父母同住,省下來的利息費用更高達420萬,房貸利息如此,車貸或信用卡利息也是如此,別輕忽利息費用這隻可怕的怪獸,一口又一口吃掉我本來很愉快的生活,請試算看看,您一年的利息費用有多少?

綜合以上說明,請檢視您目前各類生活費用(區分食衣住行育樂),輔以(需要VS.想要)的花費判斷,找出讓您漏財的各項原因,並試算每月或每月浪費的金額有多少?

2. 不當的投資

現今的金融環境及廣告媒體一再充斥一個似是而非的觀念—「您不理財,財不理您」,然後就開始暢導理財就是要買基金、股票、保險,再不然就大肆吹噓哪位平民股神,如何靠股票操作賺進千萬,或是靠買房投資當起包租公、包租婆而財務自由。然而,套句俗話,天下沒有白吃的午餐,如果投資那麼容易賺錢,這些金融從業人員就不用費盡唇舌銷售您金融投資商品了,他們自己去買就好了。

投資不變的定律:高報酬一定高風險,每項投資都有風險,而且期望高報酬的投資,必然伴隨著高風險,而且往往一次錯誤的投資,很可能一夕之間造成重大損失,如果說生活支出的浪費是蠶食,那不當的投資就是鯨吞了。

因此,面對眾多的投資工具,真的需要好好檢視與判斷,但如何選擇適合自身財務需求的投資商品,相信是困擾已久的問題,首先了解各投資商品的特性,舉例以下:

您回頭仔細算算,這些年來,您的投資到底是賺還是賠多少錢?

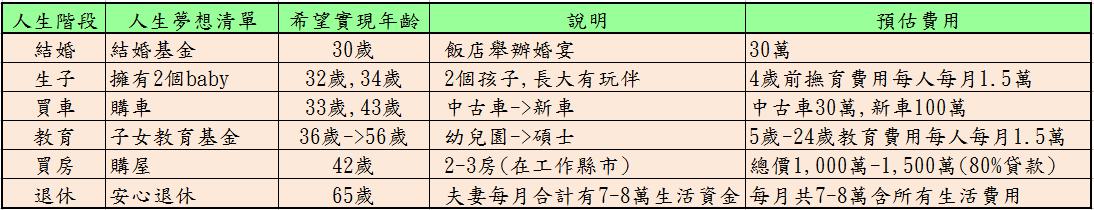

3. 收入與財務夢想不匹配

簡單的說就是「平民的收入,卻想過富翁的生活」。擁有夢想並沒有錯,但實現夢想的資金規模與時間點,必須切合實際收入狀況,所以,可試著調整各階段夢想實現的時間,或減少需求資金規模,以增加財務收支的彈性,若您對人生各階段夢想的財務金額較無概念,可參考以下圓滿富足的人生範例:

擬訂改善計畫

以下針對生活支出管理、負債信用管理、投資儲蓄規劃及財務風險規劃等所需的改善計畫概要說明,後續將以獨立篇幅逐一進行探討。

生活收支管理

找到生活支出的浪費還不夠,還必須學會「計畫性的消費習慣」,並有效的執行,才能克服人性,真正改善我們自身的財務結構。

1.編列年月生活預算,建立計畫性消費習慣

(1) 勤練(需要VS.想要)的花費判斷:理財要先理心,不是要縮衣節食,而是要回歸理性消費減少不必要的浪費。

(2) 執行多帳戶資金管理或50-30-20生活費用管理:有理財的心還不夠,還必須輔以簡單容易執行的方法,始能事半功倍。

2.搭配適合自身的記帳工具,以檢視執行成效

記帳是最直接檢視執行成效的方法,但若使用的記帳方式繁複耗時,將容易使人半途而廢,失去前進的動力。

3.定期檢討與修正

按部就班執行計畫性消費後,還必須每月(至少每季)定期檢討與修正,始能衡量執行成效,並找出成效不佳的問題所在,再進一步設法改善。

負債信用管理

適度的舉債可提早實現人生夢想(如房貸、車貸),但何謂「適度」則是關鍵,若無健全財務規劃,往往很容易讓家庭財務陷入困境,甚至造成重大損失,因此,本階段將說明,執行重大財務決策前,應如何審慎評估自身財務狀況。

1. 瞭解貸款類型與利率:

房貸、車貸、信用貸款、信用卡循環借款的特性說明。

2. 舉債的使用時機

重大財務決策(購房、購車):衡量收入與需求的匹配性,以及規劃還款計畫

住房需求:父母同住VS.租屋VS.購屋VS.房間數的判斷

通勤需求:大眾捷運+機車VS.購置汽車(中古車VS.新車VS.進口車)的判斷

信用貸款或信用卡循環借款:生活緊急預備金的重要性

3. 編制適合自身狀況的負債信用管理計畫

儲蓄投資規劃(含退休金規劃)

實現人生各階段財務夢想如同企業經營一樣,必須事先制定目標、選定方法、排定計畫,然後按部就班的執行,始能逐一達成,因此,本階段將說明如何運用適合自身狀況的儲蓄或投資工具,規劃屬於自己的財務夢想執行計畫。

累積財富最主要的三種方式:

1. 工作收入

專注本業所獲取的財富往往是最高且最踏實的,千萬別本末倒置。

2. 儲蓄

儲蓄也須做「目標管理」才能落實執行,

錯誤的做法:收入-生活費用=儲蓄(往往所剩無幾),

正確的做法:收入-儲蓄(目標金額)=生活費用。

3. 投資

短期的財務目標(3-5年)用儲蓄達成,中長期的財務目標才用投資來累積達成。

雖然報酬與風險為正向的,但所有投資工具普遍都有波峰波谷的循環,而且長期趨勢是向上的,所以只要把握以下幾個重點,仍可享有投資應有的合理報酬:

A. 長期持有 B. 分散投資 C. 平衡配置

金融投資有其專業性,非本科人士很難短時間熟練操作精髓,應讓專業人士進行,我們只須具備正確的觀念即可。

財務風險管理 (保險規劃)

按照前面的各項財務規劃,似乎以為人生自此可不再為錢的事而煩惱,然而沒人知道,無常與明天哪個會先來,凡事皆存在可能無法預期的風險,一次突發的意外,皆有可能造成重大的財務損失,所幸這類重大的財務風險,可運用保險高摃桿的特性,只要花費少許的保費來進行重大財務風險的移轉,以確保家庭財務計畫得以順利進行。

雖然保險如此重要,但可惜的是,現今的保險商品,因為營利銷售的目的,被過度的包裝與誤導,往往使人們買了很多不適合的保單,不但未滿足移轉重大財務風險的功能,更造成家庭財務收支不平衡的狀況,因此,本階段將說明保險正確的觀念,以及如何規劃適合自身的保險計畫。

列舉以下保險的類型及正確的保險觀念:

1. 保險類型:人身險(壽險、傷害險、醫療險、年金險)、車險、火險、地震險等

2. 保險的功能:移轉重大財務風險(保障摃桿倍數:10倍~1500倍)。

3. 保險是純費用,不是投資,不可能有利息收入或還本。

4. 保險是符合需求就好,不是越多越好(因為繳的保費是純費用)。

5. 保險需求是隨著年齡越老而遞減(因為財務責任隨年齡遞減及保障槓桿倍數遞減),這是一般人不知道或誤解的觀念。

未完待續~後續將以獨立篇幅做說明

Hi,我是Kevin(助子)

Hi,我是Kevin(助子)

一名非金融從業人員卻熱愛理財的資訊人。

歷任ERP程式設計師、財務顧問師,現任財務主管,試圖以企業財務管理的觀點與經驗,加上個人對金錢財富的體悟,試圖發展出個人與家庭理財規劃的模式,期望人們都不為錢所困,進而發揮天賦,完成今生的使命。

引用一位財經前輩書中的一段話為座右銘:

「金銀為盾、生產力為矛,知識指引方向、勇氣追尋夢想,面對未來,我們已無所畏懼。」

相關資訊

-

您的財務狀況是否「過關」?

人生充滿變數,很難現在就全盤掌握人生變數,所幸這些財務數據容易標準化與量化,只要定期檢視自身的財務狀況,隨時修正各項模擬參數,即可隨時試算這一生財務狀況能否「過關」!

-

運用「價值主張」顧客素描法,貼近市場需求

做好對的產品,是企業努力的方向。而團隊彼此有共識,把握顧客需求,找出產品定位,是邁向「對的產品」的第一步。簡單的道理,但因團隊中每個人設想的情境、客戶的狀態、甚至樣貌都不一樣,而變得不簡單。 「價值主張」是「商業模式圖」用來補充目標客層與價值的手法,客戶就像你的朋友一樣來讓團隊認識。所以,「價值主張」很適合用來快速凝聚團隊共識與分析產品定位。本篇將從「價值主張」的顧客素描開始介紹。

-

從 「人生夢想清單」做好理財規劃!

做好理財(財務管理)對人生經營等同企業經營一樣重要,本文將有別於一般金融從業人員僅著重在金融商品投資的範圍,而是以全方位的角度,概論理財規劃的範圍與步驟。

我想瞭解

我想瞭解  我是用戶

我是用戶  我是夥伴

我是夥伴